比特币现货ETF叙事犹在持续,在比特币大涨的背景下,以太坊也不甘寂寞出头来。

从外部环境来看,ETF的叙事再次来到以太坊,除了灰度外,目前已有贝莱德、富达、 VanEck等6家机构向SEC提交了现货ETF的发行申请,3月将迎来最近的一次审批潮。

而从内部条件而言,以太坊的确定性利好坎昆升级也已迫在眉睫;再质押协议在年初的再度兴起也让沉寂颇久的以太坊备受瞩目。2月20日,以太坊价格短时突破3000美元,创下2022年4月以来的最高纪录。

种种表现来看,台上的聚光灯,似乎真的照到了以太坊这边。

01、ETF的博弈,这次来到了以太坊

这厢比特币突破53000美元,那厢以太坊也不甘示弱。2月20日,以太坊短时突破3000美元,尽管后续滑落至2900美元左右,现报2958美元,但仍成功创下了近2年来的最高纪录。实际上,与23年比特币引领大盘增长略有不同的是,仅从今年来看,以太坊驱动超过了比特币,截至2月22日,以太坊上涨28%,而比特币上涨为21%。可以看出,从某个角度而言,当前的加密叙事逐渐转至以太坊身上。

以太坊近7日价格走势,来源:OKX

从叙事来看,当前以太坊主要有两大驱动因素,一是现货ETF的申请潮,二是即将到来的坎昆升级。现阶段最为重要的,无疑是可吸引传统资金入市的ETF。

从比特币来看,自11只比特币现货ETF被批后,尽管比特币经历过短时间的结利抛售,但在机构加持下,已有超过52亿美元净流入比特币ETF市场,带动比特币成功收复失地,现报51759美元。

正因为比特币ETF的成功经验,以太坊ETF的叙事也广受关注。截至目前,除了灰度在原有信托中申请了可转换现货ETF,其他包括贝莱德、富达、景顺、Hashdex、21shares、VanEck等6家机构均已提交了以太坊现货ETF的申请。在此前,SEC推迟了所有申请者的第一轮与第二轮申请,目前临近的审批日期是3月5日,最晚审批日期为7月,其中3、5月为密集审批期。

以太坊现货ETF申请一览,来源:彭博社

纵观比特币的申请历程,临近审批日反而是价格最易拉升与堆积的时期,本次以太坊的短期拉升也有此原因助力。仅从外部环境来看,以太坊与此前的比特币有着极为类似的情况,一是期货ETF已然被批,并在芝加哥商业交易所作为受监管的期货合约上市;二是申请机构颇为一致,均有大型金融巨头的进驻。

但从审批结果预测来看,行业内的预测口径仍存在差异。立足于可通过的机构普遍秉持期货已通过则难以拒绝现货的论点,毕竟在比特币的申请中,正是该点成功推动了比特币现货ETF的通过。彭博社分析师 Eric Balchunas就表示以太坊 ETF 获得批准的可能性为 70%,原因是SEC无法在期货ETF通过的基础上拒绝现货ETF,否则会引来诉讼。经纪公司Bernstein表示,以太坊现货ETF在5月份获得批准的可能性约为50%,几乎肯定会在未来12个月内获得批准。而渣打银行更是直接认为5月23日SEC将批准以太坊现货ETF。

而从拒绝口径来看,当前以太坊面临的情况与比特币略有不同,核心就是以太坊的属性认定问题。

在加密界,商品论与证券论的争议已旷日持久,证券论通常意味着要遵守更为严格的监管,而以太坊作为主流币的典型之一,其定性的代表意义重大。在公开场合,SEC明确表示过比特币是一种商品,但以太坊由于存在质押生息等特性,因而去年3月SEC主席Gary Gensler曾表示根据美国法律,使用质押协议的代币应被视为证券。

但值得注意的是,在去年币安的诉讼中,SEC曾明确将十余种代币列为证券,包括但不限于 Solana (SOL)、Cardano (ADA)、Polygon (MATIC)、Coti (COTI)、Algorand (ALGO)、Filecoin (FIL)、Cosmos (ATOM)、Sandbox (SAND)、Axie Infinity (AXS)、Decentraland (MANA)。然而,在整个诉讼中,SEC并未提及以太坊,而在被追问属性时,SEC主席也避而不谈,这让以太坊的监管属性愈发扑朔迷离。

在此背景下,也有众多机构认为以太坊现货ETF的审批难言顺利。摩根大通的一份报告表示未来3个月以太坊现货ETF不太可能获得批准,其支持将以太币归类为商品的观点,但认为美SEC不太可能会在5月前做出通过决定。而针对以太坊现货ETF将于2024年3月底获得批准这一论调,彭博分析师James Seyffart在X平台直言,”我用4枚ETH打赌这不会发生“。

争论一直延续至今。就在近日,美SEC就灰度以太坊信托(ETHE)转换为现货 ETF 的申请征求意见。Coinbase 从法律、技术和经济层面,在长达 27 页的评论信中讲述了SEC 应该批准该申请的理由,其认为当前市场共识已明确ETH是一种商品而非证券,同时强调ETH的权益证明(PoS)具有显著的治理能力,在所有权集中度、共识、流动性和治理方面表现出强大的特征,从而降低了欺诈和操纵的风险。而经济理论也表明,在满足 SEC ETP 批准标准方面,ETH与BTC均具有弹性,可应对系统以及市场性风险。

当然,对此,SEC尚未回应。

02、坎昆升级,以太坊的确定性叙事

相比尚在博弈中的现货ETF,以太坊第二大叙事则相当明确——坎昆升级(Dencun)。

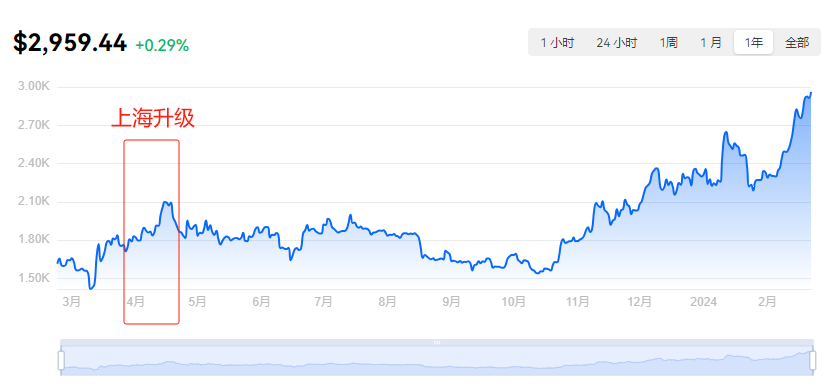

升级是以太坊历年来的重要驱动之一,尤其是在转POS后,升级后通常会利好众多可扩展性板块。纵观每次升级提案的价格表现,德州大学奥斯汀分校的 Cesare Fracassi 和 Moazzam Khoja研究认为,在主要提案前的最后一次以太坊电话会议前的几周内,以太坊价格会上涨18%。而事实也基本一致,在去年上海升级时,尽管面临质押解锁抛压,以太坊价格不降反涨至2100美元。

以太坊近一年价格走势,来源:OKX

具体来看,本次坎昆升级原定于2023年10月,后由于各种原因持续推迟,根据最新消息,坎昆升级计划于2024年3月13日进行,为此以太坊客户端Geth已于2月9日发布 v1.13.12 版本,为以太坊主网坎昆硬分叉奠定基础。此次升级是以太坊实现进一步扩容的关键,能够增加以太坊网络每秒能够响应的交易量,也将开启以太坊数据存储和检索能力的发展新阶段。完成升级后,以太坊 Layer2 网络上的数字资产交易所需的Gas费用将显著降低,降幅或将达到14倍。可以看出,升级所带来的性能提升将极大利好以太坊的长期发展。

而在升级之外,近月来再质押协议的火热也推动了市场对于以太坊的关注。根据DefiLlama的数据,在暂时取消质押上限后,再质押协议迅速增长,目前在众多协议中排名第六,总TVL超69.9 亿美元。以典型项目EigenLayer为例,EigenLayer 的TVL从2月5日的21.5亿美元增长到2月10日的60.5亿美元。

03、以太坊的炒作,已然开始

在上述种种预期叠加下,以太坊也不负众望,再度突破3000美元。而从市场来看,大型机构也已用行动表现了对以太坊的看涨趋势,根据链上追踪器 Spotonchain,已有大量鲸鱼开始囤积以太坊,数据显示过去三天由未知钱包地址购买了大约65,000个ETH。稳定币供应量也体现出类似趋势,DefiLlama 数据显示,自1月1日以来,以太坊稳定币供应量增长了4.4%,从680亿美元增至710亿美元。

看似一切向好,但也有不少行业人士表达出其他的担忧。在比特币ETF通过后,比特币反而迅速跌落15%,直至一个月后才重返高地,该种情况也让众多人士认为以太坊ETF通过后也会面临巨大抛售。此外,考虑到质押机制的存在,评级机构标准普尔全球的分析师表示,以太坊 ETF 可能会“给区块链网络带来新的中心化风险”,原因是机构托管会让ETH的控制更为集中,尽管目前去中心化协议Lido已占据以太坊份额的31%。

但无论如何,围绕以太坊的炒作已然开始。一个典型的数据是,自2023年11月9日贝莱德首次提交以太坊现货ETF申请以来,以太坊价格上涨了27.9%。而此前,贝莱德首次提交比特币现货ETF申请后,比特币暴涨了55%。

以此来看,在ETF申请尚未尘埃落地前,机会与风险并存,其中的参与者们,也仅能保持警惕,管理头寸,毕竟无论外界如何FOMO,盈亏最终的落点,仍是由自身承受。